パートの掛け持ちに関する税金と保険制度。年収の壁や年末調整の有無について解説

※2023年12月15日更新

パートタイム労働者として働く従業員のなかには、ほかの職場と掛け持ちをしている人もいます。

企業では、一定の年収と所定労働時間を超える労働者に対して、雇用形態にかかわらず社会保険(健康保険・厚生年金保険)に加入することが定められています。また、給与から源泉徴収をしている労働者には、企業側で年末調整を実施する必要があります。

人事労務担当者やシフト管理担当者のなかには、掛け持ちをしているパートタイム労働者について「社会保険の取り扱いはどうなるのか」「年末調整を実施する必要はあるのか」と気になる方もいるのではないでしょうか。

この記事では、掛け持ちをしているパートタイム労働者で注意しておきたい、社会保険や年末調整の仕組みについて解説します。

目次[非表示]

パートタイム労働者の条件とは

パートタイム労働者とは、1週間の所定労働時間が同じ企業で雇用している通常の労働者に比べて短い労働者のことをいいます。

通常の労働者とは、いわゆる正規雇用の労働者をはじめ、期間の定めのない労働契約を締結している無期雇用のフルタイム労働者を指します(以下、正社員)。

パートタイムによる労働は、育児・介護などの事情で働く時間に制約がある人や、多様なニーズを持つ人が働きやすい雇用形態といえます。しかし、正社員と比べて働きや貢献に見合った待遇が確保されていないケースも見られています。

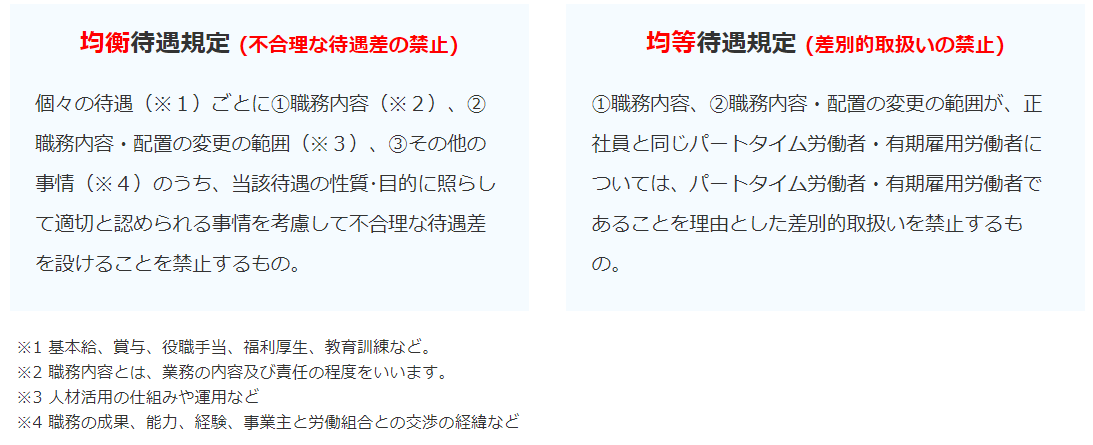

企業は、多様な雇用形態で働く人たちが働きやすい就業環境を整備するために、正社員との不合理な待遇差を設けることが禁止されています。待遇については、業務内容・能力・経験などに応じた均衡を図ることが求められています。

画像引用元:厚生労働省『パートタイム・有期雇用労働法とは (短時間労働者及び有期雇用労働者の雇用管理の改善等に関する法律)』

また、パートタイム労働者であっても、一定の基準を満たす場合には税制や社会保険の適用対象となります。シフト管理を行う際は、パートタイム労働者の希望を踏まえたうえで、収入額や労働時間を調整することが重要です。

税金や社会保険に関わる“年収の壁”

所得税・住民税の課税や社会保険の加入には年収額の基準が定められており、その上限を表す際に“年収の壁”という言葉が使用されています。

年収の壁を超えると、社会保険の加入や課税の対象となり、従業員の給与から社会保険の負担分と税金が差し引かれることになります。また、配偶者が控除を受けられるかどうかについても年収の壁が定められています。

パートタイム労働者が掛け持ちをしている場合には、ほかの職場での収入についても考慮する必要があります。年収の壁を超えない働き方を希望する場合には、ほかの職場での収入状況を聴取したうえでシフトを調整することが重要です。

▼税金や社会保険に関わる年収の壁

年収の上限 |

内容 |

100万円 |

住民税が課税される年収の上限 |

103万円 |

所得税が課税される年収の上限 |

106万円 |

一定の条件を満たすパートタイム労働者やアルバイトが、勤務先での社会保険の加入対象となる年収の上限 |

130万円 |

社会保険の扶養から外れる年収の上限 |

150万円 |

扶養者の配偶者特別控除を満額で受けられる、被扶養者における年収の上限 |

201万円 |

配偶者特別控除を受けられる被扶養者における年収の上限 |

100万円の壁

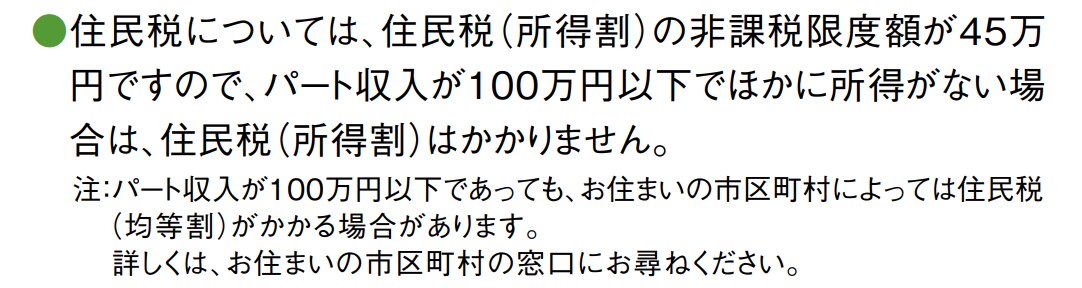

100万円の壁とは、住民税が課税される年収の上限を指します。

住民税とは、公共施設やインフラなどの行政サービスを運用・維持することを目的に、その地域に住む個人に課税される税金です。

住民税には、所得に応じて負担する“所得割”と、定額を負担する“均等割”があり、それぞれ年収100万円まで非課税となります。

画像引用元:国税庁『家族と税』

▼所得割の非課税範囲

55万円(給与所得控除)+45万円(所得割非課税範囲)=100万円

▼均等割りの課税額

道府県民税1,500円+市町村民税3,500円=5000円

市区町村によっては、年収が100万円以下の場合にも均等割の課税対象となる場合があります。また、所得割の課税率は所得に対して一律10%、均等割の課税額は5,000円となっていますが、市区町村によっては異なる場合もあります。

出典:国税庁『家族と税』/厚生労働省『パートタイム・有期雇用労働法のあらまし』/総務省『個人住民税』

103万円の壁

103万円の壁とは、所得税が課税される年収の上限を指します。

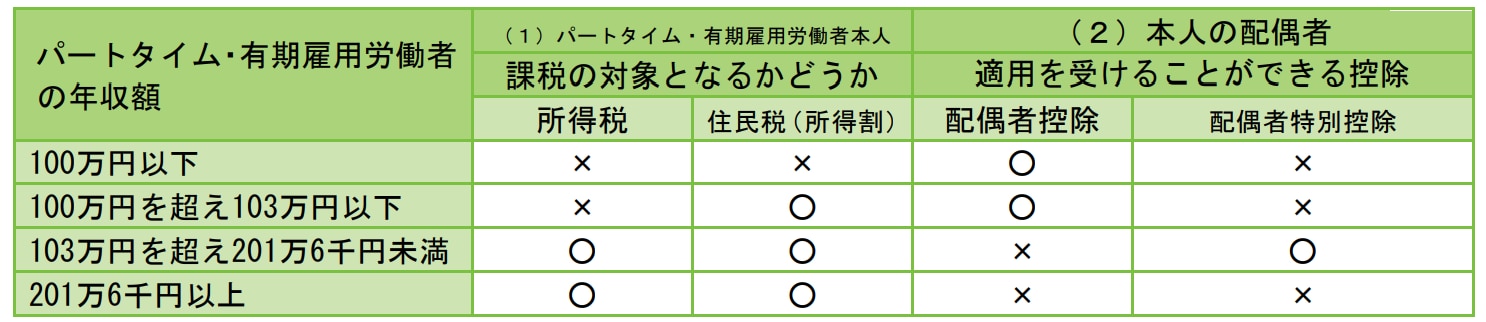

▼所得税と配偶者控除に関する年収額

画像引用元:厚生労働省『パートタイム・有期雇用労働法のあらまし』

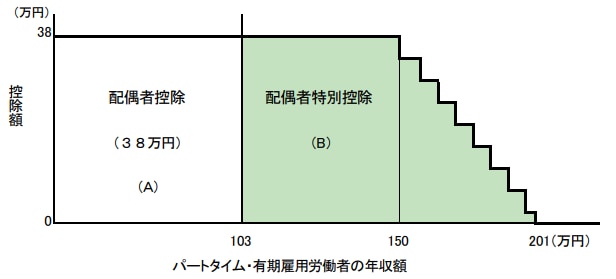

103万円の壁を超えると、収入に対して所得税が課税されるとともに、配偶者控除を受けられなくなります。ただし、本人の年収が103万円を超えていても、201万6,000円未満の場合には、配偶者特別控除を受けることが可能です。

出典:厚生労働省『パートタイム・有期雇用労働法のあらまし』

106万円の壁

106万円の壁とは、社会保険への加入が必要になる年収額です。

社会保険には扶養の制度があり、一定の条件を満たすパートタイム労働者は家族の扶養に入り、保険料を負担することなく社会保険に加入できます。

しかし、本人の年収額が106万円を超えて、なおかつ一定の条件を満たす場合には社会保険の適用対象となり、パートタイム労働者自身での加入が必要になります。

▼社会保険の加入対象となる条件

- 週の所定労働時間が20時間以上

- 所定内賃金が月額8.8万円以上(年収106万円以上)

- 2ヶ月以上の雇用見込み

- 学生ではない(休学中や夜間学生は加入対象)

なお、パートタイム労働者やアルバイトに対する社会保険の加入条件が法改正によって見直されており、2022年10月から段階的に加入が義務づけられます。

▼社会保険の加入義務がある事業者の規模

画像引用元:厚生労働省『社会保険適用拡大ガイドブック』

掛け持ちをしているパートタイム労働者の場合は、1社の年収が106万円を超えた企業で加入することになります。

出典:厚生労働省『社会保険適用拡大ガイドブック』

130万円の壁

130万円の壁とは、家族が加入する社会保険の扶養から外れる年収の上限です。

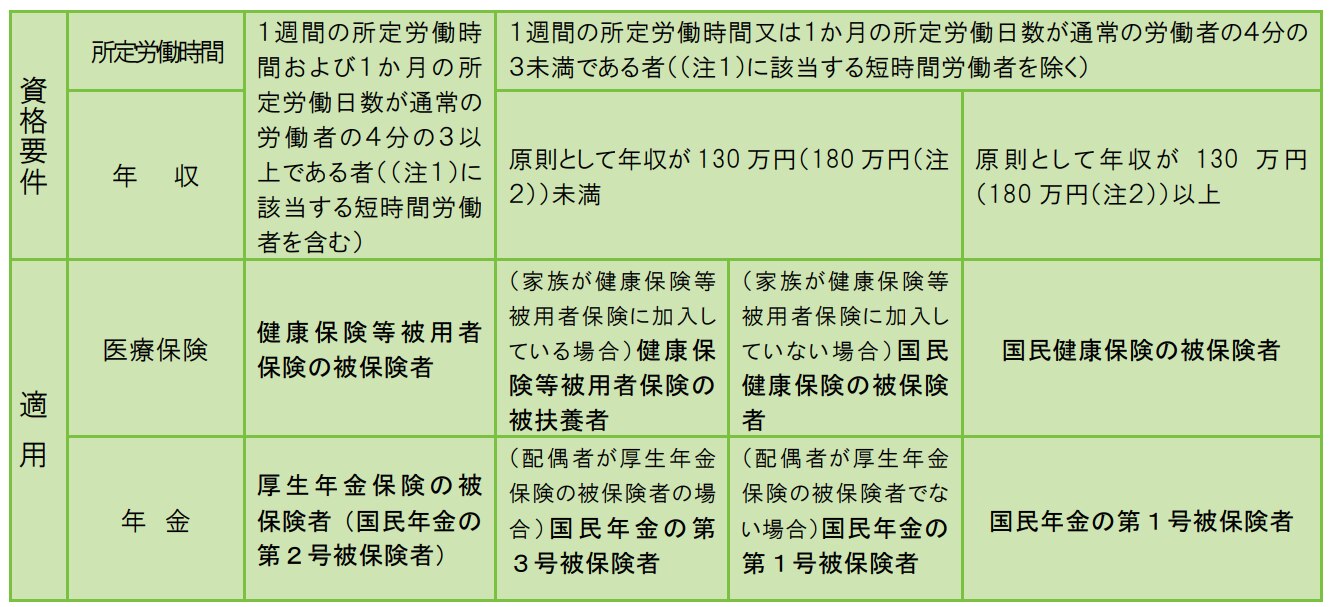

社会保険の扶養に入っているパートタイム労働者の年収が130万円を超えた場合には、親や配偶者の扶養から外れて勤務先で社会保険に加入する必要があります。また、年収だけでなく、以下の所定労働時間も定められています。

▼社会保険の加入対象となる所定労働時間

画像引用元:厚生労働省『パートタイム・有期雇用労働法のあらまし』

掛け持ちをしている場合には、ほかの職場を含めた年収の合計で130万円を超えているかどうかを確認します。

出典:厚生労働省『パートタイム・有期雇用労働法のあらまし』

150万円の壁

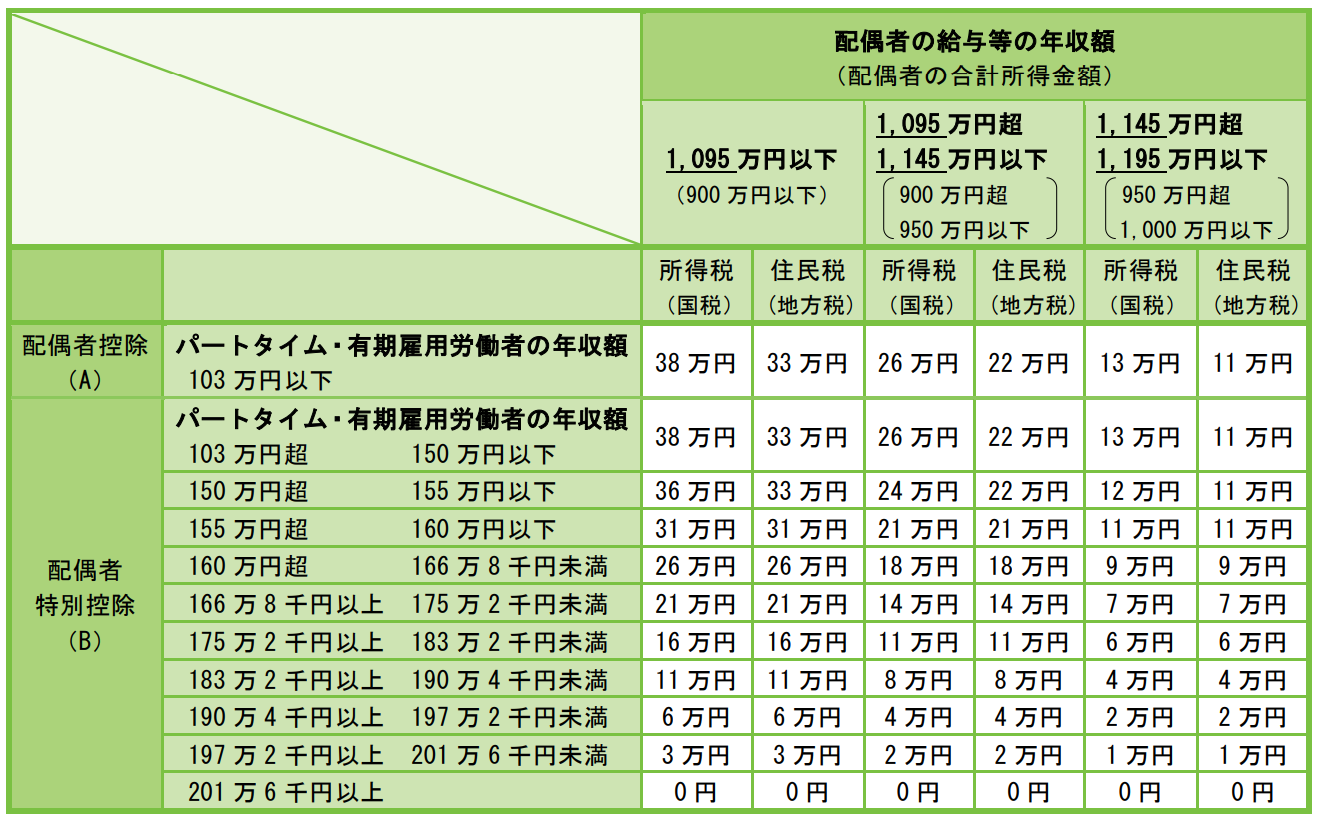

150万円の壁とは、所得税・住民税の控除について、配偶者特別控除を満額(38万円)で受けられる、被扶養者における年収の上限を指します。

例えば、パートタイム労働者が被扶養者に当たり、夫が配偶者特別控除を満額で受けるためには、パートタイム労働者本人の年収を150万円以下に抑える必要があります。パートタイム労働者の年収が150万円を超えると、年収に応じて配偶者特別控除の控除額が減額されます。

▼配偶者特別控除に関する年収額と控除額

画像引用元:厚生労働省『パートタイム・有期雇用労働法のあらまし』

出典:厚生労働省『パートタイム・有期雇用労働法のあらまし』

201万円の壁

201万円の壁とは、配偶者特別控除を受けられる被扶養者における年収の上限を指します。

配偶者特別控除を受けるための被扶養者の年収は、201万6,000円未満と定められており、これを超える場合には控除が受けられなくなります。

配偶者控除と配偶者特別控除を受けるための被扶養者の年収額は、103万円・150万円・201万円の3つの区切りで考えることが可能です。

▼配偶者控除と配偶者特別控除を受けるための被扶養者の年収額

画像引用元:厚生労働省『パートタイム・有期雇用労働法のあらまし』

掛け持ちをしている場合は、ほかの職場での収入を合算した金額で計算する必要があります。

なお、扶養控除に関する年収の壁については、こちらの記事で詳しく解説しています。併せてご確認ください。

出典:厚生労働省『パートタイム・有期雇用労働法のあらまし』

掛け持ちしている従業員の年末調整はどうなる?

年末調整とは、毎月の給与を支払う際に、所得税を源泉徴収している従業員に対して1年間での所得税の過不足を精算することです。正社員だけでなく、アルバイトやパートタイム労働者も対象となります。

所得税が課税されるのは年収が103万円以上となりますが、源泉徴収は1ヶ月当たりの給与額が8万8,000円以上になる場合に行われます。一度でも源泉徴収が行われた従業員には、年末調整を実施する必要があります。

複数のアルバイトを掛け持ちしているパートタイム労働者の場合は、支払っている給与額が多い企業で年末調整を実施します。年末調整をしなかった企業の分は、従業員自身による確定申告が必要となります。

なお、年末調整の詳しい対象者についてはこちらの記事で解説しています。併せてご確認ください。

出典:厚生労働省『パートタイム・有期雇用労働法のあらまし』/国税庁『給与所得の源泉徴収税額表(令和5年分)』

シフオプの活用で掛け持ちする従業員のシフト管理を便利に

掛け持ちをしているパートタイム労働者がいる企業では、収入の上限を考慮したシフト作成が必要になるほか、社会保険の加入手続き、年末調整などが煩雑になりやすいといえます。

シフト管理を行う際は、希望する年収の上限や「どちらをメインで働くか」を聞いておくことが重要です。また、一人ひとりの収入の上限額を考慮しながら効率的にシフトを管理するには、シフト管理システムの活用が有効です。

『シフオプ』には、「週に〇時間以上働いた場合」や「月に〇時間以上働いた場合」などの条件を設定して、シフトを作成する際にアラートを出す機能があります。個別に条件を設定できるため、希望時間内・希望収入内でのシフト調整が行いやすくなります。

掛け持ちをしているパートタイム労働者のシフト管理を効率化して、年収の上限をオーバーするトラブルを防止できます。

詳しい機能は、こちらをご確認ください。

まとめ

この記事では、アルバイト掛け持ちする場合の税金や社会保険について、以下の内容を解説しました。

- パートタイム労働者の条件

- 税金や社会保険に関わる“年収の壁”

- 掛け持ちするパートタイム労働者の年末調整

年収が一定額を超えると、所得税と住民税の課税対象になるほか、社会保険の扶養から外れたり、配偶者特別控除が減額または受けられなくなったりします。

掛け持ちをするパートタイム労働者の場合には、本人の年収に関する希望とほかの職場での収入を考慮したうえでシフトを作成する必要があるため、シフト管理者の労力がかかりやすくなります。

年収の上限額を踏まえてシフト作成を効率的に行うには、シフト管理システムの『シフオプ』を活用することがおすすめです。詳しくは、こちらの資料をご覧ください。

人気のコラム

労働基準法における残業時間のルール。上限規制や割増賃金についてチェックしよう

人気のコラムをもっと見る